投資信託とNISAの違いとは?NISA口座のメリット・デメリットも解説

「投資信託や株式などと、同じくよく耳にする“NISA”が、どう違うのかよくわからない」という方は多いのではないでしょうか。

今回は、まず投資信託とNISAの違いを解説します。そして、投資信託などを購入する際に開設する課税口座(特定・一般)とNISA口座それぞれのメリット・デメリットについて解説します。自分に最適な投資方法を見つけるための参考にしてみてください。

目次

投資信託とNISAの違い

投資信託もNISAもよく耳にする用語ですが、投資信託は金融商品で、NISAは制度である点で根本的な違いがあります。

投資信託とは株式や債券などと並ぶ、「金融商品の一つ」です。投資家に購入してもらうことで集めたお金を、投資家に代わって専門家が運用し、運用成果はその投資額に応じて分配されるしくみです。

一方、NISAとは金融商品でなく少額投資非課税「制度」を指します。国民の資産形成を支援する目的で、2014年に金融庁によって設けられました。通常、投資の運用益は約20%の税率で課税されますが、NISA制度を利用すれば(=NISA口座で購入すれば)、投資信託などの金融商品の運用で得た利益に税金がかかりません。

「非課税制度であるNISAの投資対象商品として投資信託がある」という位置づけであって、NISAと投資信託とでは、そもそものカテゴリが異なるというわけです。

課税口座(特定・一般)で投資を行う場合

まずは、NISAを利用せず、課税口座(特定・一般)で投資を行う場合のメリット・デメリットを解説します。

| 課税口座(特定・一般)で投資を行うメリット・デメリット | |

|---|---|

| メリット | ・投資金額や期間、商品の選択に制約がなく、自由に投資できる

・譲渡損失が生じたときは損益通算ができる |

| デメリット | ・運用益が課税対象 |

※税務に関する内容は税理士等の専門家にお問い合わせください。

それぞれについて説明します。

メリット

課税口座(特定・一般)であれば、保有可能な期間はもちろん金額や商品の選択にも制約がありません。どのような運用方針の商品であっても購入できるので、投資の自由度は高いです。

また、開設しているすべての課税口座(特定・一般)間で、確定申告をすることで損益通算ができるのも利点の一つです。

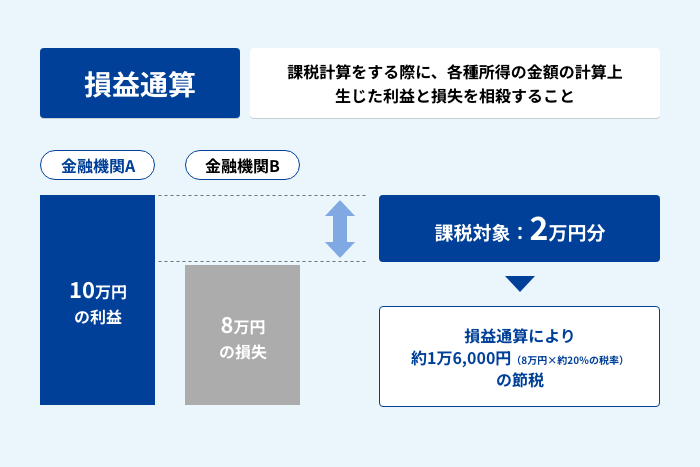

損益通算とは、課税計算をする際に、各種所得の金額の計算上生じた利益と損失を相殺することです。

たとえば下図のように複数の金融機関で投資信託等を保有し、両方換金したところ片方が損失で片方に利益が出た場合、これらを合算することにより、利益と損失(譲渡損益)を相殺し課税される税金を減額できます。

※譲渡損益を通算することで「住民税の金額」を基準にするものに影響することがあります。詳しくは税務の専門家にご相談ください。

デメリット

課税口座(特定・一般)のデメリットは、運用で得た利益に約20%の税金がかかる点です。

また、自由度の高い課税口座では、あらゆる金融商品(銘柄)を選択できる一方で、金融商品を選ぶ時に迷いがちです。特に初心者は、知らず知らずのうちに自分の許容度を超えたハイリスクな金融商品を選ばないよう注意が必要です。

NISA口座で投資信託を運用する場合

続いて、NISA口座で投資信託を運用する場合のメリット・デメリットを解説します。

| NISA口座で投資信託を運用するメリット・デメリット | |

|---|---|

| メリット | ・新NISAでは非課税保有限度額が1,800万円(成長投資枠は1,200万円まで)で、投資期間の期限がない

・金融庁の基準に合致する商品が対象(つみたて投資枠) |

| デメリット | ・損失が生じても損益通算ができない(非課税)

・1人1口座しか開設できない ・選べる商品が限られている |

メリット

2024年1月からスタートした新しいNISAでは、非課税保有限度額が1,800万円(成長投資枠は1,200万円まで)と、旧制度より大きく増額され、非課税期間も無期限化されました。そのため、今まで以上に長期間運用によって利益を目指せるのが長所です。なお、年間では360万円(つみたて投資枠120万円、成長投資枠240万円)まで投資できます。

また、金融商品を売却した後は、その金額分の非課税保有限度額が翌年復活します。自分の好きなタイミングで、自由に売買しやすいのも魅力です。

NISA口座で購入できる商品のうち、つみたて投資枠は長期の積立・分散投資に適した一定の投資信託です。長期的な資産形成を後押しする観点で対象商品が限定されていることから、投資の知識が少ない初心者でも比較的選びやすくなっています。

また、成長投資枠では上場株式や投資信託等(一部除外あり)が対象になります。

デメリット

NISA口座は非課税口座であることから、損益通算はできません。ほかにも、1人につき1口座しか開設できないことが、さまざまな金融機関を通じて投資をしたい場合にはデメリットに映るでしょう。

また、全ての金融商品を購入できるわけではありません。つみたて投資枠は金融庁の基準に合致した金融商品のみに限られ、成長投資枠にも一部除外があります。そのため、あらゆる金融商品を開拓したい方は物足りない場合もあるでしょう。

NISAつみたて投資枠×投資信託がおすすめ

ここまでで解説したメリットを踏まえると、基本的には、運用益を非課税で受け取れるNISAがコツコツと資産形成したい方に向いています。NISA口座のつみたて投資枠で、投資信託を活用し長期的に運用すれば、リスクを軽減しながら資産形成を実践できるでしょう。

一方、人によっては課税口座(特定・一般)による投資がおすすめの場合もあります。ここでは、投資信託の運用について、NISAと課税口座(特定・一般)それぞれにおすすめの人の特徴を紹介します。自分に向いている口座はどちらか検討してみてください。

NISA口座がおすすめの人

NISA口座がおすすめなのは、次のような方です。

- 非課税の恩恵を受けながら、長期間運用したい

- ある程度線引きされた範囲で運用したい(年間投資枠・対象商品)

NISAでは、あらかじめ金融庁が定めた基準に合致した金融商品から選ぶため、相対的にリスクを抑えられます。特に「つみたて投資枠」の対象商品は長期の積立・分散投資に適した一定の投資信託に限定されるため、初心者でも比較的商品を選びやすいでしょう。

課税口座(特定・一般)での投資がおすすめの人

課税口座(特定・一般)での投資がおすすめなのは、以下にあてはまる方です。

- 選択肢の制限なく商品を選びたい

- 投資額の上限を気にせず運用したい

- 複数の金融機関の取引と損益通算したい

課税口座(特定・一般)であれば、選べる金融商品の範囲や投資上限額などが決められていません。投資する銘柄や投資額を自由に選択・設定できるので、投資の上級者や、幅広い商品から選び自由に投資したいニーズのある方も満足しやすいでしょう。

また、損益通算は課税口座(特定・一般)でしかできないので、希望するなら課税口座が適しています。

投資信託を始めるならセゾン投信にご相談ください

投資信託に興味をもたれた方は、ぜひセゾン投信にご相談ください。初心者でも不安を軽減しながら投資信託の運用を続けていける魅力があるからです。

まず、セゾン投信の商品は選りすぐりの3種類で、すぐに自分に合った商品を選べます。3商品すべて新NISAの対象です。(セゾン共創日本ファンドは成長投資枠のみ対象)

| セゾン投信はプロが厳選した3商品だから迷わず選べる! | |

|---|---|

| セゾン・ グローバルバランスファンド |

・投資先ファンドを通じて世界中の株式と債券に半分づつ投資を行い、投資対象を3,000銘柄以上にバランスよく分散投資

・株式のみに投資するファンドよりも相対的にリスクは抑えめ ※ただし、為替ヘッジをおこなっていないため外国資産の保有に伴う為替リスクを許容できる方に適します |

| セゾン資産形成の達人ファンド | ・投資先ファンドを通じて長期的な視点で個別銘柄の価値に着目し株式投資

・世界株式のインデックスよりもリスクを抑えた運用を追求 ・長期的に高いリターンを目指したい方におすすめ ※株式投資によるリスクおよび外国資産の保有に伴う為替リスクを許容できる方に適します |

| セゾン共創日本ファンド | ・長期的に利益が見込める日本企業を厳選してに投資

・投資を通じて日本の優秀な企業を応援したい方におすすめ ※1銘柄あたりの比率が10%を超えることのある特化型・国内株式ファンドとしてのリスクを許容できる方に適します |

特に「セゾン資産形成の達人ファンド」は、「R&Iファンド大賞」を11年連続、「リフィニティブ・リッパー・ファンド・アワード・ジャパン」を10年連続で受賞しており、第三者評価機関より高い評価を受けています。なお、R&Iファンド大賞11年連続受賞は、「外国株式カテゴリー」ではセゾン資産形成の達人ファンドのみです。(2024年4月現在)

次に、セゾン投信では投資信託に限らず、ライフプランとそのお金について相談できる「セゾンお金のこと相談室」を設けています。長期の投資を予定するなかで、また、NISAが1人1口座に限られるなかでは、迷った局面でサポートが受けられる環境が心強いものとなるでしょう。

さらに、毎月の運用状況を解説する動画「月刊セゾン号」やNEWS LETTERを毎月配信しています。初心者でも、保有する商品やマーケットの動向を把握しやすい環境が用意されているのは嬉しいポイントです。

加えて、NISA×投資信託を便利に、簡単に行えるように工夫したアプリも用意しています。口座開設はもちろん、目標金額の設定・つみたて・年間投資額や資産の確認など、資産形成に関する確認・手続きがワンストップで可能です。

\これならつづく!お手軽つみたて投資アプリ/

このようにセゾン投信では長期での成果にこだわった商品と、資産形成に取り組む方への二人三脚のサポートに力を入れています。

まとめ

投資信託は金融商品の一種であるのに対し、NISAは資産形成をサポートする非課税制度です。

NISA制度を利用し、投資先や投資対象地域等を分散できる投資信託で運用することにより、リスクを抑えた資産形成を図りやすくなります。さらにはサポートの充実した金融機関を選ぶことで、より運用を続けやすく、結果として長期投資による成果を出しやすい環境が手に入るでしょう。

自分に合った投資方法や金融機関を選んで、スムーズに資産形成をスタートさせましょう!

監修

セゾン投信 事業戦略部 山根尚之

日本証券アナリスト協会 認定アナリスト(CMA)、2級ファイナンシャルプランニング技能士。マーケティング戦略・推進統括のほか、セミナー講師として初心者からベテランまで幅広い層へ投資信託に関するノウハウを届けている。2児の父でもあり、週末は少年野球に没頭中。