年代別新NISA活用法 - 20代

20代

早く始めるほどメリット大!新NISAの心得4か条!

生まれた時からずっと低成長が続いてきた20代。実質賃金がなかなか上がらない中、多くの方が、漠然とお金や将来に対する不安を抱えているのではないでしょうか。物価は上昇するものの依然として低金利が続く日本では、銀行や郵便局にお金を預けても増やすことができません。資産形成のためには、投資をしてお金に働いてもらう必要があります。ここで紹介する「20代が押さえておきたい新NISAの4つの心得」を知って、資産形成のスタートダッシュをきりましょう!

セゾン投信おすすめ!20代の積立プラン

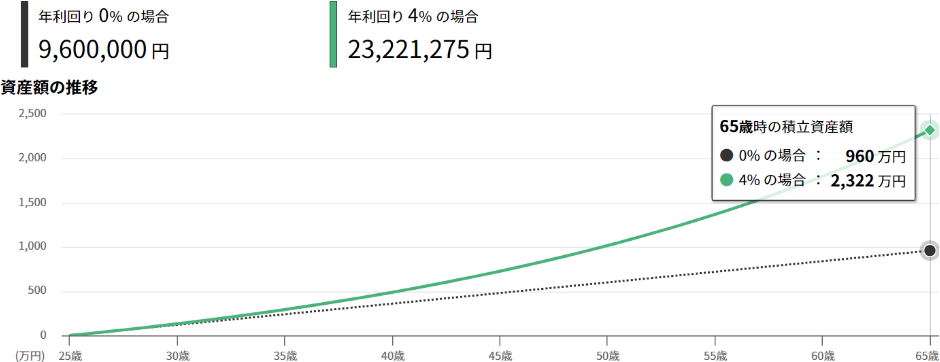

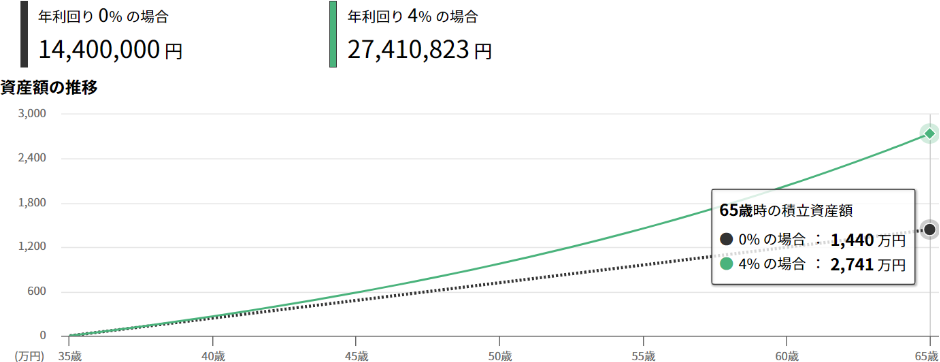

25歳から毎月2万円×40年間、利回り4%で積み立てた場合のシミュレーション

※計算結果の数値は、小数点以下を四捨五入しています。

※想定利回り(年率)に基づき、月に一回の複利計算をしています。税金等諸費用は考慮しておりません。

※「将来の積立資産額」、「資産の寿命」のシミュレーション結果、「毎月の積立金額」の参考情報においては、想定利回り(年率)を参考値から入力した場合、資産クラスのリターン、リスクに応じてモンテカルロ法を用いた資産額の上限・下限を表示しています。

※上記シミュレーション結果は将来起こりうるマーケットや社会の変動等が網羅されているわけではなく、その正確性、完全性や将来の成果を保証するものではありませんので、あくまで1つの参考としてご活用下さい。

この先、お金を運用する時間がたっぷりある20代におすすめなのが、2024年1月から始まる新NISA制度です。長い年月をかけて資産を形成する新NISAは、とりわけ若年層に適しています。上記の例にあるように、毎月少額であってもコツコツ積立を続けていくことで。40年間で大きく資産を増やせる可能性があります。

新NISAについてくわしくはこちら

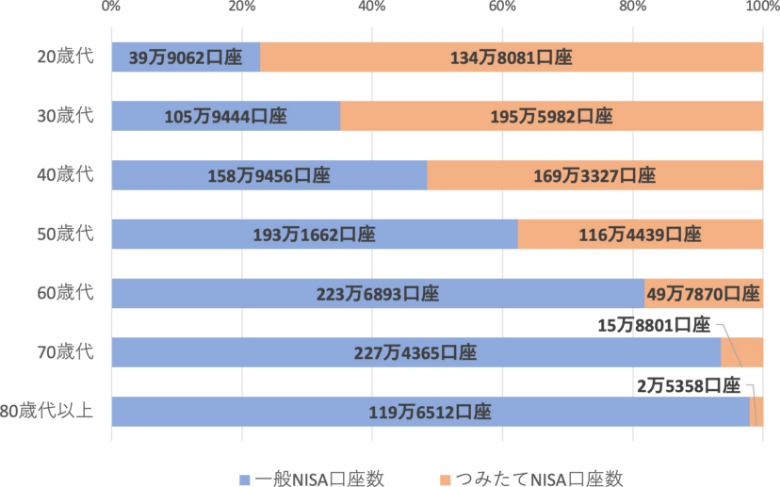

心得120代の7人に1人がNISA口座を保有

ここ数年、投資を始める20代がじわじわと増えています。金融庁のデータによると、2022年9月末時点で20代のNISA口座数はおよそ175万口座。日本の総人口のうち20代は1,267万人※なので、約7人に1人がNISA口座を持っている計算です。また、ほかの年代と比較すると、20代は圧倒的につみたてNISA口座の開設割合が高くなっています。20代にとって、つみたて投資が身近なものになりつつあるようです。

※総務省統計局 人口推計(2022年(令和4年)10月1日現在)

年代別一般NISAとつみたてNISAの口座数比率

※金融庁 NISA・ジュニアNISA口座の利用状況調査(2022年9月末時点)をもとにセゾン投信作成

心得220代の平均積立額は毎月2.3万円

では、実際の積立額の平均はどれくらいなのでしょう?セゾン投信のデータでは、20代でつみたてNISAを利用している人の毎月の平均買付額は22,900円となっています。多くが投資初心者で、将来のために毎月コツコツと積立を続けています。この数字を参考に、無理のない金額から資産運用をはじめてみてはいかがでしょうか?

セゾン投信のつみたてNISA平均積立額(年代別)

| 年代 | 平均積立額 |

|---|---|

| 20歳代 | 22,900円 |

| 30歳代 | 24,500円 |

| 40歳代 | 24,500円 |

| 50歳代 | 25,100円 |

| 60歳代 | 26,200円 |

| 70歳代 | 24,900円 |

| 80歳代以上 | 24,800円 |

※2023年5月末時点

心得3まずはつみたて投資枠を使う

新NISAには、つみたて投資枠と成長投資枠があり併用が可能です。つみたて投資枠は、金融庁の基準を満たした投資信託を積立で購入します。いっぽう成長投資枠は、株式・投資信託など(一部除外商品あり)も対象となり、積立でも一括でも買うことができます。

20代は、毎月の収入がそれほど多くなく、自由に使えるお金も限られているのが一般的です。初めて投資をする方は、つみたて投資枠を使って少額から投資信託を購入していくのがよいでしょう。つみたて投資枠の対象商品は、長期の積立・分散投資に適した一定の投資信託に限定されています。

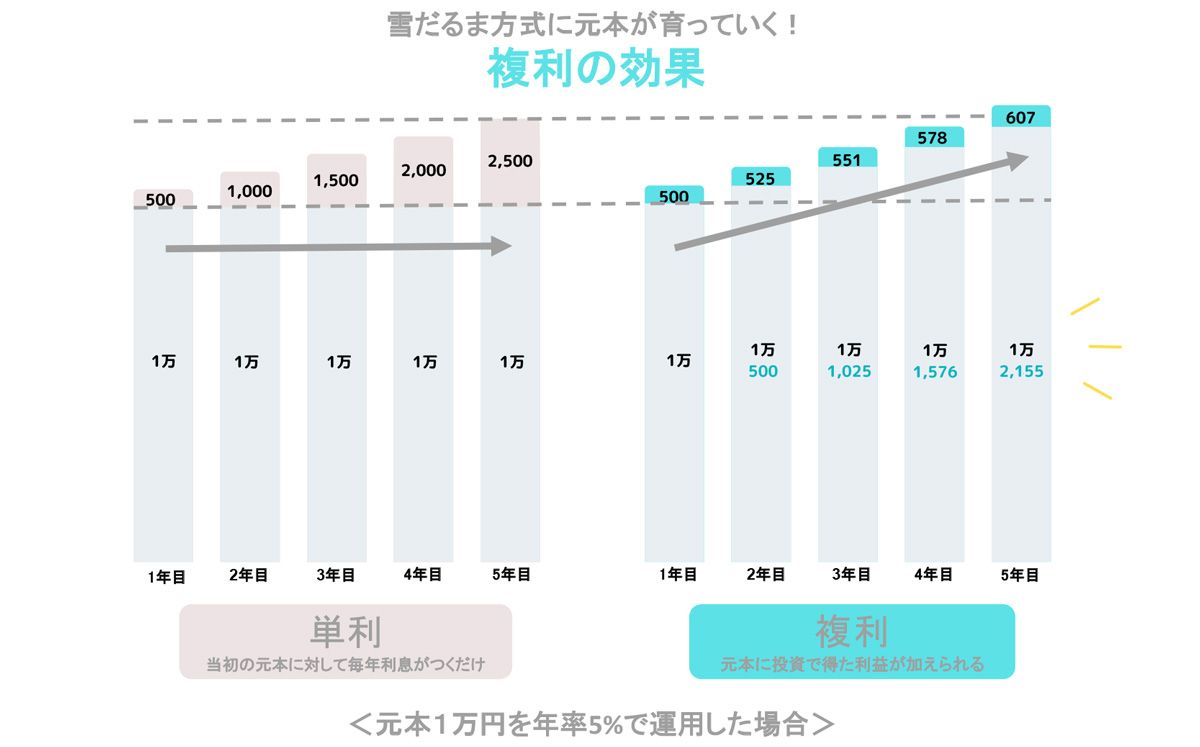

また、長期投資をおこなうことで、複利効果を得ることができます。複利とは、元本についた利子にさらに利子がつくことです。雪だるま式に利子がつくため、効率よく資産が増えていきます。

単利と複利の比較

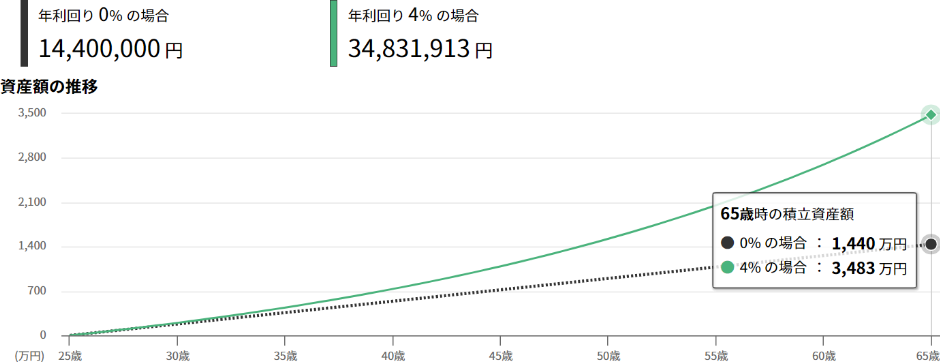

積立投資は、早く始めれば始めるほど有利になります。たとえば、以下の条件で積み立てをした場合、トータルの投資額はどちらも1,440万円ですが、資産額に700万円以上の差が生じます。

25歳から毎月3万円×40年間、利回り4%で積み立てた場合のシミュレーション

※計算結果の数値は、小数点以下を四捨五入しています。

※想定利回り(年率)に基づき、月に一回の複利計算をしています。税金等諸費用は考慮しておりません。

※「将来の積立資産額」、「資産の寿命」のシミュレーション結果、「毎月の積立金額」の参考情報においては、想定利回り(年率)を参考値から入力した場合、資産クラスのリターン、リスクに応じてモンテカルロ法を用いた資産額の上限・下限を表示しています。

※上記シミュレーション結果は将来起こりうるマーケットや社会の変動等が網羅されているわけではなく、その正確性、完全性や将来の成果を保証するものではありませんので、あくまで1つの参考としてご活用下さい。

35歳から毎月4万円×30年間、利回り4%で積み立てた場合のシミュレーション

※計算結果の数値は、小数点以下を四捨五入しています。

※想定利回り(年率)に基づき、月に一回の複利計算をしています。税金等諸費用は考慮しておりません。

※「将来の積立資産額」、「資産の寿命」のシミュレーション結果、「毎月の積立金額」の参考情報においては、想定利回り(年率)を参考値から入力した場合、資産クラスのリターン、リスクに応じてモンテカルロ法を用いた資産額の上限・下限を表示しています。

※上記シミュレーション結果は将来起こりうるマーケットや社会の変動等が網羅されているわけではなく、その正確性、完全性や将来の成果を保証するものではありませんので、あくまで1つの参考としてご活用下さい。

心得4株式投信で積極運用

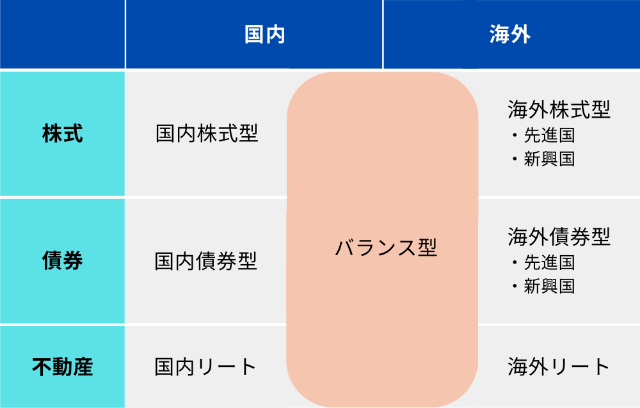

新NISAを始めるにあたって悩ましいのが商品選びです。つみたて投資枠は商品が限られていますが、それでも233本もの投資信託があります(2023年6月19日時点)。また、投資対象資産(株式重視・債券重視・バランス型など)や投資対象地域(国内・先進国・新興国など)も多様です。

投資信託の主な分類

20代は30年~40年にわたる長期積立投資が可能となるため、世界各国に投資する株式投信で積極運用もおすすめです。過去の歴史から長い目でみると世界経済は右肩上がりで推移しており、株価もそれに連動しています。たとえ運用期間中に数度の経済危機があったとしても、投資先や投資時期の分散によってリスクを回避し、最終的に資産を増やせる可能性が高くなります。

セゾン投信で取り扱っているのは3本のファンドのみ!その中でも、積極運用に適した商品としてセゾン資産形成の達人ファンドがあります。セゾン資産形成の達人ファンドを購入することで、世界各国の株式に分散投資ができ、長期的には相対的に高いリターンを期待できます。

新NISAで積立を続けるコツ

新NISAの大きなメリットは、①非課税保有期間が無期限になること、②非課税保有限度額(1,800万円)の枠を再利用できることです。結婚、住宅購入、子どもの教育費など、まとまったお金が必要な時には、それまで積み立てた資産を自由に引き出せます。空きとなった投資枠は翌年以降に復活するため、たとえ1,800万円の枠を切ったとしても、売却をすれば次の年から積立を再開できます。それぞれのライフプランに合わせて柔軟に新NISA制度を利用しましょう。

長い人生には予想外の出来事も起こります。出費がかさみ家計に余裕がない時には無理をせず、積立額を減らす、一時積立を中止するなどの方法も検討しましょう。あせらずコツコツと積立を継続していくことが大切です。

セゾン投信のセミナー

セゾン投信では、新NISAや投資信託の基礎、セゾン投信の3つのファンドなどのテーマで、セミナー(会場/オンライン)を開催しています。投資が初めての方も基本のきから学ぶことができます。「新NISAを始めたいけれど、何をすればいいかわからない」という方は、まずはセミナーに参加してみませんか?