資産形成の3原則

- 1.長期投資

- 2.つみたて投資

- 3.国際分散投資

長期投資で収益安定

長期投資には、時間をかけコツコツと投資を行うことで、元本割れの可能性を低くしてくれる効果があります。

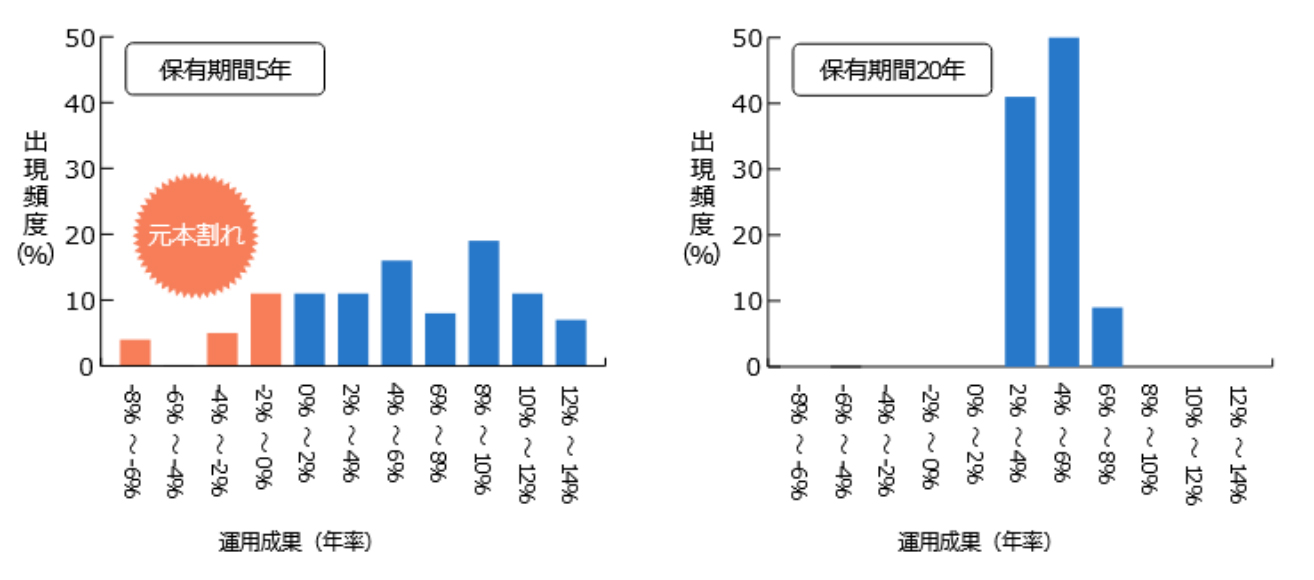

下の図は国際分散投資を毎月定額で積み上げていった場合、5年という投資期間で見ると損益がマイナスになっているケースがありますが、20年継続した場合に至っては、マイナスの収益とはならず年率2%~8%のリターンを享受できたという事実を、1985年以降のデータをもとに示しています。

運用期間が5年程度の短期だと相場の上げ下げの影響によっては含み損になることも多々ありますが、20年も継続すればプラスの収益率に収斂していくことが分かります。

国内外の株式・債券に分散投資した場合の収益率の分布

20年の保有期間では、投資収益率2〜8%(年率)に収斂

100万円が5年後に →

72万円〜173万円

100万円が20年後に →

185万円〜321万円

(注)1985年以降の各年に、毎月同額ずつ国内外の株式・債券の買付を行ったもの。各年の買付後、保有期間が経過した時点での時価をもとに運用結果及び年率を算出している。

(注)金融庁資料『つみたてNISA』の制度説明より、7ページの一部を抜粋

(注)上記は過去の一定期間の実績等であり、将来の運用成果等を保証するものではありません。

複利も強い味方に

長期投資にはもう一つのメリットがあり、それが複利の効果です。

お金の働き方には「単利」と「複利」の2つがあることを覚えておきましょう。

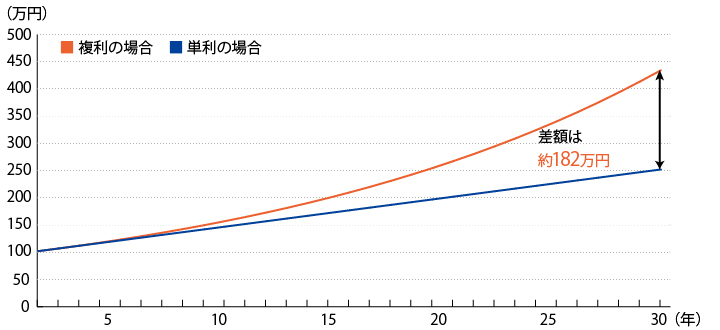

では、元本100万円に対して5%の利回りで運用した場合の違いを見ていきます。

(税金等は考慮していません)

単利は利息を元本に組み入れずに運用を行い、元本に対してのみ利息がつくため5万円ずつ増えていき、金利5%のままであれば利息は5万円から増えることはありません。

一方、複利の場合は利息がそのまま投資資金に回されるので、利息の5万円が再投資され105万円が元本になります。翌年は105万円に5%の金利が付き、110万2,500円が元本となり、また5%で運用され続けていきます。

このケースにおいて30年間の運用期間で「単利」と「複利」を比較した場合には、約182万円の差が生まれてきますので、しっかりと複利の効果を享受すべく、長期投資に徹することが大切です。

資産残高の違い

※このシミュレーションでは運用にかかる費用や税金などを考慮しておりません。

※上記は一定の条件に基づく試算を示したものであり、将来の動向や投資成果を示唆・保証するものではありません。

一括投資と積立投資はどちらが有利?

投資をするという事は、将来の値上がりを期待しているという考えに基づくものであることから、「積立投資より一括投資のほうが有利ですよ」とよく言われると思いますが、株価でも為替でも一直線に右肩上がりの値動きをするケースはありません。常に上昇、下落を繰り返し推移しています。

そんな時にこそ積立投資をする意味があるのです。

一括投資と積立投資はどちらが有利なのでしょうか。パターン別に見てみましょう。

※今回は説明のためにあえて一直線のパターンについてもシミュレーションしています。

すべてのパターンの前提条件

- 一括投資 基準価額1万円のときに10万円購入

- 積立投資 基準価額1万円のときから1万円ずつ10回に分けて購入

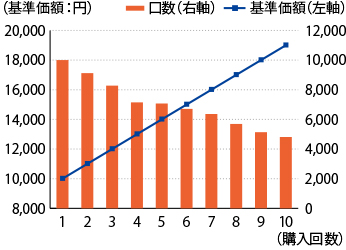

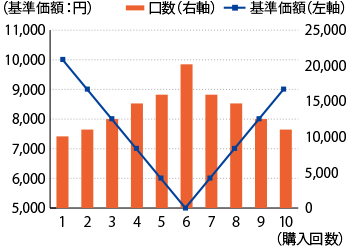

パターン1

価額が右上がりの場合

基準価額は1万円から1万9千円になりました。

| 購入方法 | 合計口数 | 評価額 |

|---|---|---|

| 一括 | 10万口 | 19万円 |

| 積立 | 71,877口 | 13.8万円 |

一括でも、積立でも利益はでますが、

一括投資の方が利益が大きいです。

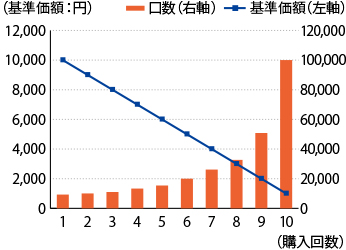

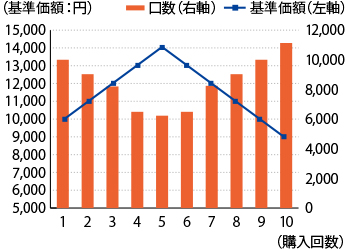

パターン2

価額が右下がりの場合

基準価額は1万円から最終的に1,000円になってしまいました。

| 購入方法 | 合計口数 | 評価額 |

|---|---|---|

| 一括 | 10万口 | 1万円 |

| 積立 | 292,896口 | 2.9万円 |

一括でも、積立でも損失はでますが、

積立投資の方が損失が小さいです。

パターン3

価額が下がって上がる場合

基準価額1万円から6年目で5,000円まで下がりましたが、最終的に、9,000円までもどしました。

| 購入方法 | 合計口数 | 評価額 |

|---|---|---|

| 一括 | 10万口 | 9万円 |

| 積立 | 139,127口 | 12.5万円 |

積立投資では利益がでますが、

一括投資は損失になります。

パターン4

価額が上がって下がる場合

基準価額は1万円から途中1万4千円まで上がりましたが、最終的に9,000円になりました。

| 購入方法 | 合計口数 | 評価額 |

|---|---|---|

| 一括 | 10万口 | 9万円 |

| 積立 | 88,487口 | 8万円 |

一括でも、積立でも損失はでますが、

一括投資の方が損失が小さいです。

評価額=保有口数×基準価額※÷10,000 ※基準価額:1万口あたりの価額

パターンによって異なるためどちらが有利とはいえませんね。

株価がドンと下がることが分かれば、誰でもそのタイミングで一括投資をします。

しかし、実際はそんなドンと下がったところで買える人などほとんどいません。

毎回買うタイミングを見図るのは難しく、常に株価を追うのは疲れますよね。

だからこそ、積立投資によって買うタイミングを分散させるのです。

積立投資は毎月決めた金額で買いますから、時には高い値段で買わざるを得ないこともあります。

しかし、定期的に積立投資を行いますので値段が高い時は買う量を抑えられ、安い時は多くの量を買うことができますので、結果的に購入単価を平準化する事ができます。

- 少額からできる

- 毎月機械的に買っていくので買うタイミングを考えなくていい

- コツコツ天引きで積み立てるので、無理なく続けられる

- 価格が上がると嬉しいが、下落しても買う量が増えるから下がっても嬉しい

まとまった資金が入っても積立をしたほうがいい?

例えば、退職金が入ったら投資すると決めた分を一括投資し、思い描いたポートフォリオを1日も早く構築することが合理的かもしれません。

積立投資で分散しても思うように効果が得られず、何年もかかるくらいなら一括投資のほうが「合理的」ではないかと考えがちです。

しかし、市場環境に大きな下落が起きた場合、大きなマイナスを退職金の一括投資で被ってしまいます。その後プラスになる事を願って投資を続けたとしても、何年後にプラスになるか分からずよほど精神力が強い人でないと続けられないかもしれません。

そのため、短期間で大きな利益を求めるのではなく、なるべく精神的負担をかけず「続けられる投資」を選ぶことが大切です。

積立投資をする上で、いちばん大事なことはなんでしょうか?

積立投資をする上で一番大事なことは「ひたすら、とことん続けること」。

最初の2〜3年は忘れてしまうくらいが丁度良い。

ある日、意外と大きくなっていることに気づきます。

実感できればもうこっちのもの。

積立投資が一気に加速していきます。

注意点

当コンテンツは積立投資のメリットを分かりやすくお伝えするために作成したものであり、仮定のケースです。また、税金等の費用を考慮しておりません。

積立による購入は将来の収益を保証したり、基準価額下落時における損失を防止するものではありません。また、値動きによっては、積立よりも一括による購入の方が結果的に有利になる場合もあります。

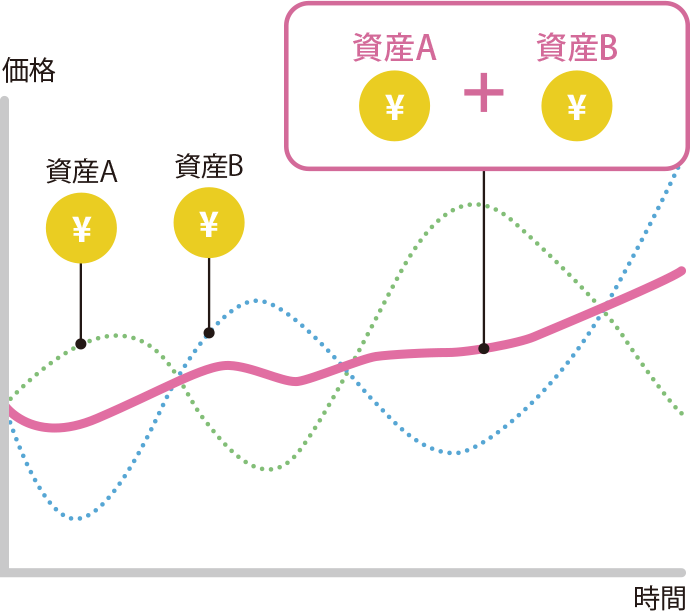

分散投資でリスクを軽減

分散投資とは、性質の異なる複数の資産に投資する事でリスクを分散させる方法です。

投資の格言にこのような言葉があります。

「多くの卵をひとつのカゴに盛るな」

この格言にはこういった意味があります。

「一つのカゴに卵を全て入れておくと、落とした時に全ての卵が割れてしまう可能性がある」

そこで、卵を複数のカゴに分けて盛っておけば、そのうちの一つのカゴを落としてしまっても他のカゴに入っている卵は無事です。

卵を複数のカゴに分けて盛る分散という方法は投資の世界でもよく使われています。

これは、分散投資と言われています。

投資の世界では値動きの異なる複数の資産に分散して投資を行うことでリスクを抑えることができます。

分散投資の効果

1つの資産だけに投資するよりも、投資信託を通して値動きの異なる複数の資産に分散投資を行うことで、価格の変動が小さくなり、リスクを軽減することが期待できます。これを「資産の分散」と言います。

また、投資先の地域を分散することにより、より安定的に世界経済の成長の果実(利益)を得ることが期待できます。これを「地域の分散」と言います。

※「資産」は大きく「株式」と「債券」などに分けられます。

リスクをより軽減するにはカゴを可能な限り多くしていく、つまり私たちが生活している地球に丸ごと投資するという方法が考えられます。

卵の話に戻しますと、長期投資といった長い目線で見たときに卵は卵のままでは意味がありません。

例え一つのカゴを落としたとしても残ったカゴの卵を育てていき、卵を産む親鳥になるまで育てていくことが重要となるのです。