セゾン共創日本ファンド

セゾン共創日本ファンド

3つの流儀

セゾン共創日本ファンド

3つの流儀

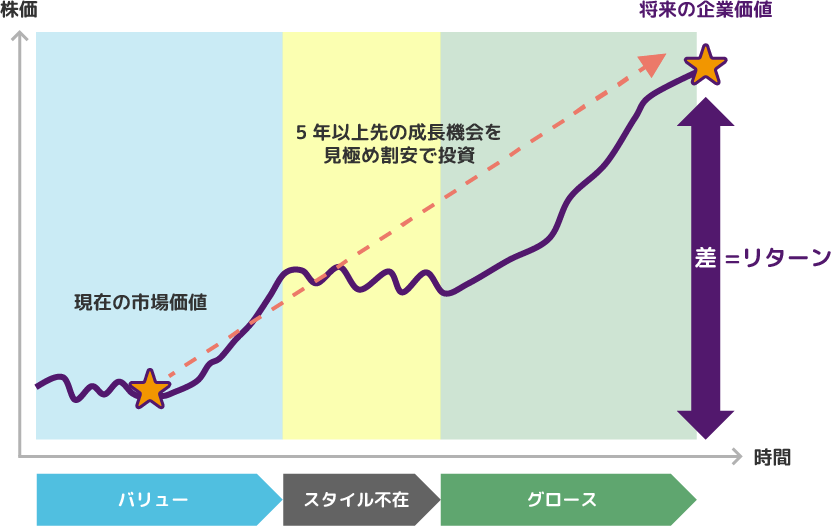

流儀 1“将来”の価値を重視

5年以上先の企業価値を見据え、

幅広い成長ステージをもつ企業へ集中投資

真に質が高い日本企業へ投資ができる

株価が映すのは「現在の市場価値」。

セゾン共創日本ファンドは「将来の企業価値」を重視した特化型ファンドです。

セゾン共創日本ファンドでは、リターンの源泉として「現在の市場価値」と「将来の企業価値」の差に着目しています。5年以上先の成長性を見据え、成長期待が市場で適正に評価されていない企業(ターンアラウンド企業)、長期間で成長期待のある企業などを厳選し集中投資します。将来の企業価値が現在の企業価値と比べて高いのか?安いのか?の判断(=バリュエーション評価)を重視しています。また、投資先との「対話」を通じて企業価値の向上を目指していきます。

セゾン投信が考えるバリュエーション評価とリターンのしくみ

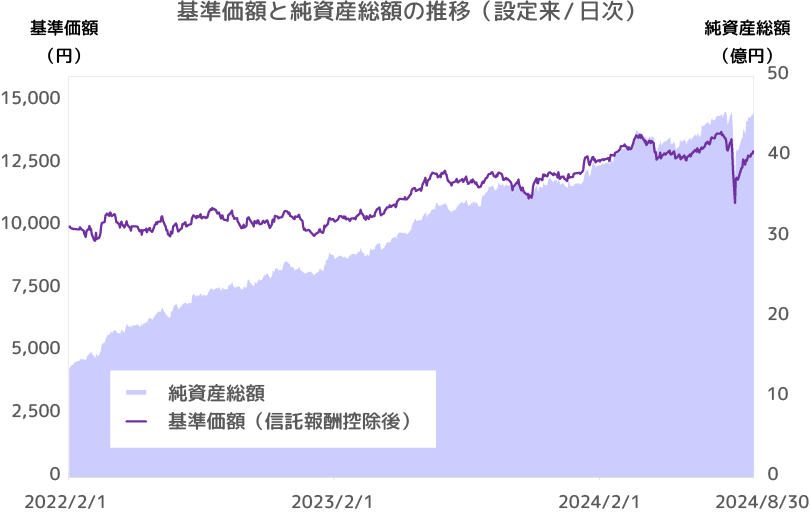

セゾン共創日本ファンドの実績:基準価額等の推移

(2022年2月1日~2024年8月30日)

基準価額・純資産総額の推移は設定来のデータとなります。

基準価額は信託報酬控除後の価額となります。

インデックスは現在の市場価値を反映している

セゾン共創日本ファンドは「将来の企業価値」を最も重視します。

そのため、現在の市場価値を反映するインデックスと比較すると、短期的には指数よりも下振れする局面もあります。しかし、長期資産形成のための商品であるセゾン共創日本ファンドは、現在の市場に左右されることなく、5年・10年後も成長していく企業を見極め、投資を行います。

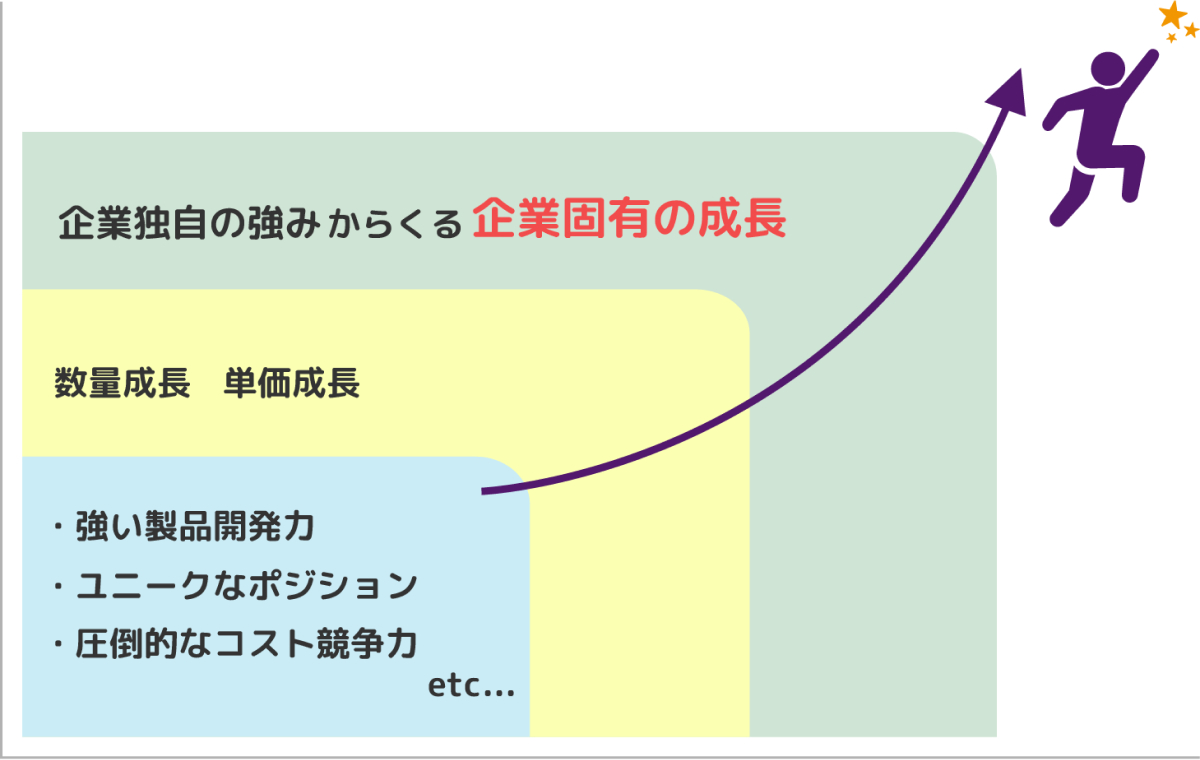

流儀 2“長期成長”を見極め

優れた企業をプロの目利きと

調査で発掘

成長が期待できるが、市場で適正に評価されていない企業をプロが発掘

市場平均以上の成長が期待できるが適性に評価されていない企業を、

徹底した調査・分析によりプロが発掘

日本の株式市場は、上場企業だけでも数千社あり、その中から長期成長を見極めるには、定点で観測し、安定・長期投資に耐えうる銘柄を選定する必要があります。また、個別銘柄を精査していくにはノウハウと手間・時間が必要であり、個人が実践することは非常に困難です。セゾン共創日本ファンドでは、長期的な成果だけに焦点をあて、リスクとリターンのバランスを考え厳選した銘柄をプロが組み入れ、丁寧にメンテナンスを行っています。 セゾン共創日本ファンドの主な投資対象は2つの視点をもとに選定しています。

ターンアラウンド企業

頑張っていて成長が期待できるが

評価されていない企業

真に質が高い企業

長期間、成長を続けることが

期待できる企業

既存事業の停滞期に入っているが新規事業で再成長の芽が出ている「ターンアラウンド企業」、持続的な成長が期待できる「質の高い企業」をプロが皆さまに代わって発掘します。

ターンアラウンド企業は、企業の本源的価値と比べて割安となる傾向にあります。そういった割安な機会を逃さず長期視点で投資を行います。

セゾン共創日本ファンドが重視する成長とは

銘柄選択の基準

以下の基準を持って、調査・分析をより進めることで超過収益の獲得を目指します。

- 社会的課題に真剣に向き合い、その課題解決のための製品やサービスを提供している

- 人々の潜在的ニーズをしっかりと捉え、業界のトップを走る企業

- 顧客のみならず、仕入先、従業員、株主等、全ての関係者を大切に考える企業

- 現状に危機感を持ち、変革を続けている企業

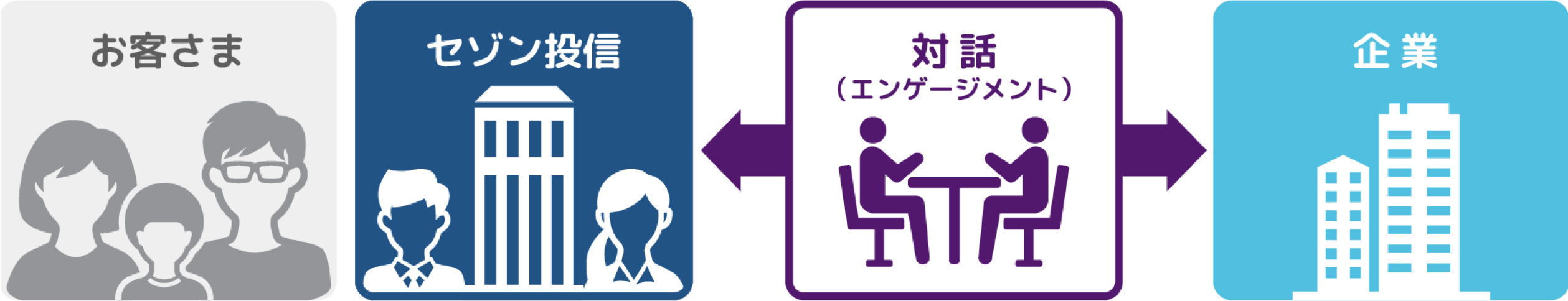

流儀 3企業と共に成長する

対話を通じて

企業価値向上を目指す

企業との対話を通じて共に成長を目指す

日本株だからこそできる将来を見据えた対話を通じて共に日本を創る

セゾン共創日本ファンドは、長期資産形成のための日本株ファンドとして厳選した企業に長期で投資を行うため、投資先の選定だけではなく丁寧なメンテナンスも重要であると考えています。

長期的なパートナーとして株価が収益力を反映するまで忍耐強く投資を行い、対話を通じて企業と資本市場のコミュニケーションを支援し、共に企業価値の向上を目指していきます。

セゾン共創日本ファンドでご自身の資産形成を行いつつ、将来的な日本の企業価値向上を共に目指すことができます。

日本株で長期投資をしよう!

セゾン共創日本ファンドは、銘柄を選別して投資するだけでなく、対話を通じて企業価値向上のお手伝いをすることで、長期資産形成を目指していきます。

自分たちが生活する日本企業の成長・価値向上を、自らの長期投資で共に創っていきませんか。

セゾン投信の投資哲学

セゾン投信は日本の生活者の将来に向けた経済的自立をお手伝いするためにのみ存在し、

本格的長期資産育成型ファンドの提供により、

創業以来「長期・積立・国際分散」投資の啓蒙を徹底して実践し続けています。

投資哲学

-

01

長期的な成果だけに焦点を当てます。

長期の資産形成を行なうお客さまと同じ目線で投資を行ない、短期的な成果を高めることを目的として投資を行うことはありません。

-

02

投機的な投資は行いません。

私たちが未来について知っていることはあまりにも少ないと認識しているので、景気や株価の予測に基づいて、短期的な利益を求めることはありません。

-

03

常にリスクを抑えることを意識して投資を行います。

常に良い環境の時ばかりではないことをきちんと認識し、上昇相場についていくことではなく、上昇局面と下落局面を通じて、資産を成長させることを目指します。

ご注意

- 当ファンドは特化型運用を行います。

特化型運用ファンドとは、一般社団法人投資信託協会規則に定める寄与度が10%を超えるまたは超える可能性の高い支配的な銘柄が存在するファンドをいいます。※寄与度とは、投資対象候補銘柄の時価総額の合計額における一発行体あたりの時価総額が占める割合、または運用管理等に用いる指数における一発行体あたりの構成割合をいいます。 - 当ファンドが主要投資対象とする国内の金融取引所に上場している株式等には、寄与度が10%を超えるまたは超える可能性の高い支配的な銘柄が存在するため、投資先について特定の銘柄への投資が集中することがあり、当該支配的な銘柄に経営破綻や経営・財務状況の悪化等が生じた場合には、大きな損失が発生することがあります。