セゾン資産形成の

達人ファンド

組入れファンド・運用会社ご紹介

-

アライアンス・

バーンスタイン - コムジェスト

-

スパークス・

グループ

コムジェスト特集

コムジェストとは?

コムジェストは、1985年にパリに設立された株式のアクティブ運用に特化した資産運用グループです。

創立者は、元々ヨーロッパの大手金融機関に勤めていた2名のファンドマネージャーで、投資家向けにウォーレン・バフェットのような長期運用サービスの提供を目指して独立しました。

コムジェスト・グループは現在、パリ、ダブリン、香港、東京、シンガポール、デュッセルドルフ、アムステルダム、ボストン、ロンドンに拠点があります。また、インドのムンバイには提携先の専属リサーチ会社もあります。

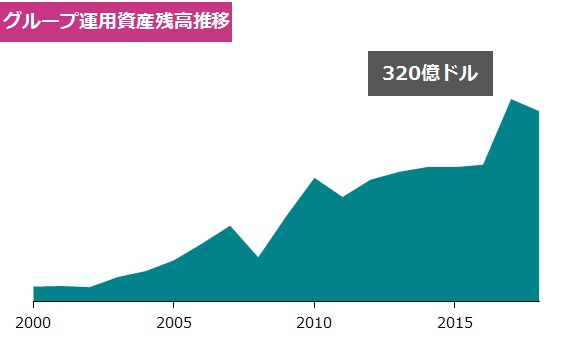

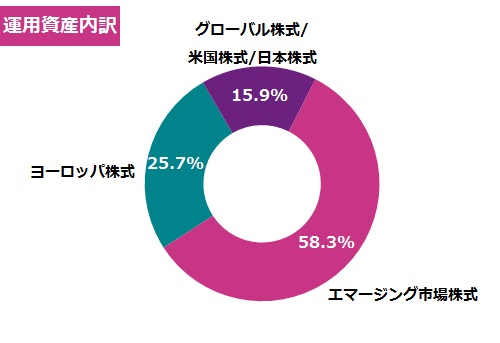

どこの大手金融グループにも属さない、創立者と社員が100%株式を保有する独立系資産運用会社として、現在15のカテゴリー(地域別や国別の)の株式運用を世界中の長期志向の投資家に提供しており、その運用資産は約320億USD(約3兆5,373億円)に達しています。(2018年6月末)

-

-

(2018年6月現在)

投資哲学

-

「Quality Growth in the Long Term」、コムジェストの全ての株式投資の根幹をなす投資哲学を一言で表現したことばです。

コムジェストでは、市場平均以上の利益成長を長期間維持できる企業の株式に投資することによって、長期的に優れた投資収益を獲得できるものと確信しています。

見通し易い利益、他に類を見ないビジネス基盤、景気循環にあまり左右されない安定性、高いROE、持続性のある利益率、そして自己資金力といった条件を含む、コムジェストの厳格なクオリティ基準を満たした企業に長期的に投資することによって、市場平均より低いリスクで、市場平均より高いリターンを長期にわたって挙げることができると考えています。

-

コムジェストの特長

運用の特徴

クオリティ・グロース企業への長期投資

質の高い成長企業(クオリティ・グロース企業)の株式に、3~5年の長期保有を目標として投資します。

厳選集中投資

熟知した少数(25~50銘柄)のクオリティ・グロース企業に厳選投資します。

低リスク

安定的、且つ透明度の高い利益成長が可能な企業に適正・割安な株価水準で投資することによって価格の変動を抑えた運用(低ボラティリティ運用)を目指します。

四半世紀以上の運用経験

長年に亘り、様々な国の企業や経営陣とのコンタクトを通じて培ってきたノウハウを活用します。

会社の特徴

独立系の運用会社

設立以来創立者と社員がグループの株式を100%保有することによって、今まで築いてきたコムジェストの顧客第一主義である企業文化を今後も守り続けることが可能です。

グローバルな組織

欧州やアジア、アメリカに9か所の拠点があり、そしてそこで働くスタッフの国籍は30ヶ国以上と国際色豊かです。

ARNAUD COSSERAT(アルノー・コッセラ)

SSEC business school (Paris)でMBAを取得。Banque Paribasでアナリストとしてキャリアをスタートさせ、Société de Bourse Oddoに移籍。

1993年からはAthena Financeに移籍し、アナリスト及びポートフォリオマネージャーを担当。

1996年にコムジェストにヨーロッパ株式運用の担当者として入社し、現在はコムジェストグループCEO兼CIO。

アルノー・コッセラ氏からのメッセージ

1四半世紀以上も前に開発されたコムジェストの株式の長期投資手法は、今日になっても尚他の運用手法と違って非常にユニークなものです。資産運用業界の中でも、これだけ長期に亘って同じ運用を継続しているコムジェストは非常に珍しい会社なのかもしれません。

継続性の例としては

●人

スタート以来、同じ運用プロフェッショナルが運用を継続。現在ではその第2世代、第3世代にバトンタッチ

●プロダクト

コンセプトの同じプロダクト(ファンド)を継続して運用

●投資手法

クオリティ・グロース投資といった投資哲学

コムジェストの投資手法の特徴は、少数の厳選されたエクセレント・カンパニーに、長期的な視点を持って投資してきたことです。私たちが求めているのは、長期に亘って高い利益成長を成し遂げられる卓越した技術や商品を持った企業で、然るべき綿密な調査とミーティングを行った上で投資を始めます。

過去30年間、私たちが継続して投資対象として注目してきたビジネスの特徴は

●高齢化、ビッグデータ、または西欧ブランドのグローバル化といったような構造的な成長トレンドである「メガトレンド」から恩恵を受け、キャッシュ・フローを研究、新商品開発、そして新しい市場開拓に投入するなど、売上(オーガニック・セールス)の高水準な伸びを維持していること。

●強力な価格競争力を有することから、長期的な売上成長を株主にとっての利益成長に変換することが可能であること。

私たちが、価格競争力がある企業を好むのは、他社がマネをしたり簡単に代替品を製造したりできない、ブランド力又は知的財産(特許)によって守られているようなユニークなプロダクトを持っているためです。

約6千社ある多種多様なヨーロッパの企業の中から、私たちの投資基準にあった企業を選別して行くと、通常80社程度になります。この投資ユニバースの中から、確信度が高い30~35銘柄程度まで絞り込んで投資をするのです。私たちの投資プロセスは、少数の類まれな企業に対する徹底的な実地調査の上に成り立っており、私たちはそれらの企業の実態を深く理解しています。様々なシナリオを想定して分析するため、極端な問題が起きた時、どの程度の影響があるのか、定量的にも定性的にも把握でき、それがリスク回避につながっています。そのため、業績に金利の影響を大きく受ける可能性が高い銀行や、差別化が難しいコモディティ商品を扱う企業など利益及びリスクの予想が極めて難しい企業にはずっと投資していません。

コムジェストでは、企業が生まれた地域の歴史や文化によって育まれた、他社がマネできないノウハウによってユニークなビジネスモデルを築き上げたヨーロッパの企業を選んで投資しています。

例えば高級ブランドを考えてみてください。Richemont(仏リシュモン)傘下のCartier(カルティエ)のブランドは、世界でも最も有名なジュエリー・ブランドの一つです。

化粧品では、NIVEA(ドイツのバイヤスドルフ社のブランド)やL’OREAL(ロレアル)が、全世界で地元顧客のニーズに合う最適のスキンケア・ソリューションを大衆的な販売網を通じて提供しています。

食品サービス会社のSODEXO(ソデクソ)やCOMPASS(コンパス)は、フランス料理の調理方法を輸出しています。

Inditex(インディテックス:ザラ・ブランドを展開)やHennes&Mauritz(ヘネス&モーリッツ:H&M)は、ファストファッションというユニークなビジネスモデルを確立しました。

地元の市場規模が小さかったため、ヨーロッパのほとんどの企業が早くから、海外展開を始めていました。その結果、大きく違った環境にも合わせることができるようになり、企業文化も国際的で柔軟なものになりました。私たちが選ぶ投資先の多くは、グローバル企業です。これらの企業は、そのルーツとなるヨーロッパの株式市場に上場していますが、自社のユニークなスキルを海外の多くの市場に輸出することに成功し、グローバル企業へと育って行きました。その独自の商品と市場の主導権を握ることによって、これらの企業は市場のダイナミックな成長を株主の富へと転換することができています。

コムジェストのヨーロッパ株の集中投資ポートフォリオに組み入れられている企業の今後5年の年率成長率は+11%を予想しています(2018年9月末現在)。この利益成長の期待の源泉は、選んだ企業の自立力にあります。というのも、これらの企業は新しい商品や新しい地域展開などに再投資しているからです。それは、景気や政策、減税などにかけることではありません。もっと目に見えて確かなものです。成長そのものが非常に珍しい環境にあっては、持続的成長こそが利益をもたらすことになるでしょう。

コムジェスト・アセットマネジメント株式会社